关于未来通胀或通缩预期的话题,双方都有很强的基本论点。在我的简单解释中,通缩阵营(美元牛市)提出的理由是:经济依然分崩离析,整个行业都被大疫破坏,失业率居高不下,个人储蓄率上升,股市估值捉襟见肘,房市接近泡沫区间,对美元的需求依然是国际贸易的主流底色。美联储尽管尽了最大努力,但似乎无法实现其通胀目标。经济进一步疲软或许市场崩盘将煽动流动性外逃,对美元的需求以满足债务义务,以及广泛的债务违约,进一步收紧货币供应。强势美元通常会重压贵金属价格,特别是在短期流动性危机中,并对金属价格形成短期逆风的可能。

通胀阵营认为,美联储–以及政策制定者–已经显示出他们愿意 “不惜一切代价 “来支撑市场,并向系统注入难以想象的流动性。为此目的可用的工具似乎没有限制,因为我们已经看到直接向个人银行账户注入刺激措施、PPP等联邦计划以及其他财政干预措施。理论上,1200美元的刺激支票可以是12000美元的刺激支票,也可以是12万美元的刺激支票。政府可以继续印刷,甚至可以选择国债货币化。

作为一个技术分析师,这些理论超出了我的能力范围,无法全面理解全部内容,也无法准确预测。我只是通过图表来判断主要、次要和第三产业的趋势,以及这些趋势对现在环境的传达。我的工作就是对市场的反应。单就这一点来说,这是我看到的。

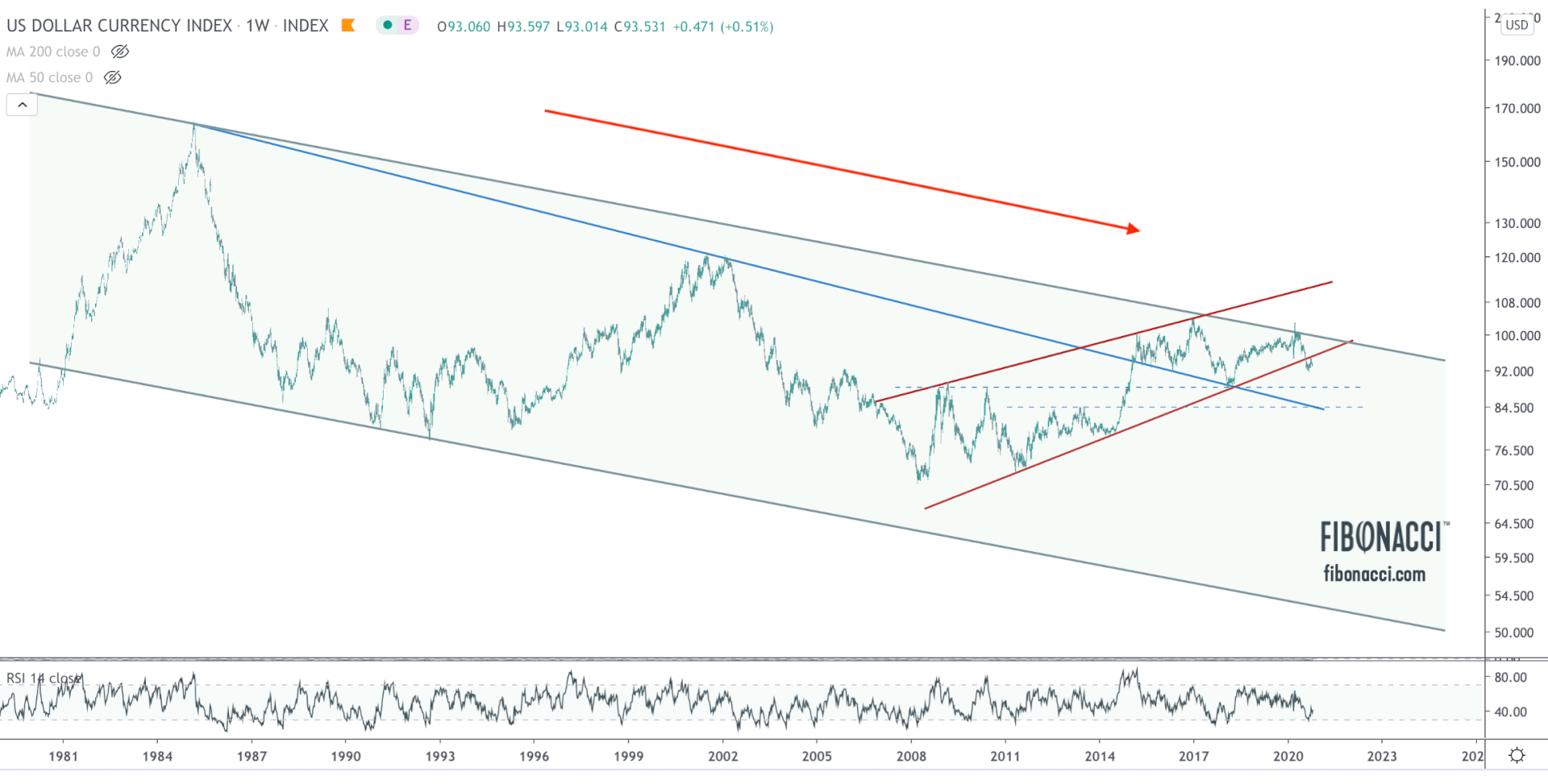

美元呈下跌趋势

美元的主要的、多年来的趋势仍然是下跌。从2008-2017年,美元产生了一个强大的反趋势走势,最终达到了其第三个多十年来的下行高点。这一反趋势走势在3月破位,此后回调重新测试破位,似乎准备再下一城。2015-2020年形成的顶部形态似乎是一个钻石反转形态。只有当价格升至下降通道上界所代表的下降阻力上方时,才会违反主要下降趋势。因此,简而言之,长期趋势是向下的,长达十年的牛市反趋势似乎已经结束,而且似乎还将进一步走弱。

黄金有上涨趋势

相反,黄金的走势是向上的。美元的逆势看涨与黄金的逆势看跌同时出现,这就形成了7年的基础(延续形态),并在今年突破到历史高点。黄金仍处于20年的上升趋势中,突破至历史新高表明,主要趋势正在恢复其上升动力。

股市呈上升趋势

标准普尔500指数也依然是上涨的。虽然未来某个时间点可能会出现暴跌,但12年的趋势仍然是向上的,即使是3月份科威德的历史性大跌,也明显只是对2015-2017年两年价格架的回测。

以黄金定价的S&P500指数呈下降趋势

黄金相对于股票的表现仍然值得注意。主要的,20多年的趋势仍然是下跌。在2011年-2018年黄金立足期间,标普500指数表现优于黄金,但这整个走势似乎是一个反趋势381.%斐波那契回调位,在2019年跌破,现在似乎又恢复了主趋势的下行轨迹。这种趋势表明,即使每个名义价格随着美元的疲软而上涨,黄金的表现也会进一步提升。

同一图表中只有50周移动平均线和200周移动平均线,显示过去20年中只有三次交叉。这些交叉是不常见的,50周MA在3月份跌穿200周MA似乎证实了该比率进一步下行压力的预期。

一如既往,我很想知道你的反馈。